Optimiser votre trésorerie d'entreprise

Selon vos capacités et votre horizon de placement, plusieurs solutions s’offrent aux personnes morales quand il s’agit de placer la trésorerie d’entreprise. Cette dernière se répartie selon trois objectifs :

- Un matelas de sécurité disponible immédiatement ;

- Une part investie sur des supports à moyen terme ;

- Un capital qui fructifie à plus long terme.

Différentes enveloppes permettent de faire fructifier votre trésorerie dont :

LE CONTRAT DE CAPITALISATION

Le contrat de capitalisation est un produit à durée déterminée (généralement entre 8 et 30 ans éventuellement prorogeable) avec une possibilité de procéder à des rachats.

Il s’agit d’un produit d’épargne à moyen ou long terme qui permet, comme un contrat d’assurance-vie de constituer et de valoriser un capital. Il peut être souscrit par une personne physique ou une personne morale.

Le contrat de capitalisation n’est pas un contrat d’assurance-vie car il ne repose pas sur la couverture d’un risque et il ne dépend pas de la durée de vie du souscripteur.

Il peut être souscrit en démembrement ou faire l’objet d’une donation en nue-propriété (ou en usufruit) après sa souscription.

Les supports de ce contrat sont multiples : des Fonds Euros, aux unités de compte en passant par certains supports diversifiés.

La fiscalité et la gestion d’un contrat de capitalisation se rapprochent du contrat d’assurance-vie.

LE DÉMEMBREMENT DE SCPI

L’acquisition de parts de SCPI est aussi un placement intéressant pour vos excédents de trésorerie.

Il est possible de démembrer temporairement l’usufruit (le droit de percevoir les revenus) et la nue-propriété (le droit de posséder les parts).

Il suffit que le dirigeant d’entreprise (personne physique) achète la nue-propriété, et que l’entreprise (personne morale) achète l’usufruit.

L’avantage de ce montage est qu’il y a un double enrichissement : sur le plan personnel, vous achetez des parts de SCPI avec une décote importante ce qui matérialisera une plus-value à la revente. Sur le plan professionnel, votre entreprise percevra des revenus réguliers basés sur le prix de la pleine-propriété.

Les revenus ne seront donc pas soumis à l’imposition des revenus fonciers des particuliers, et l’investissement ne rentrera pas dans l’assiette IFI de la personne physique pendant toute la durée du démembrement.

LE COMPTE-TITRES

Le compte-titres est une enveloppe qui permet d’acheter et de vendre des valeurs mobilières de toute nature : actions, obligations, titres non cotés, produits structurés ou encore des ETF (trackers d’indices), et sur tous les continents et toutes les places financières du monde (contrairement au PEA).

Ce contrat peut être souscrit par toute personne morale ou physique comme les résidents et non-résidents français.

Le souscripteur a plusieurs possibilités de gestion du contrat. Il pourra être autonome et effectuer seul ses opérations, s’appuyer sur une expertise de gérants mais être autonome dans le passage de ses ordres ou alors, il pourra donner mandat à une société de gestion qui se chargera de gérer le contrat après avoir effectué un profil investisseur bien défini.

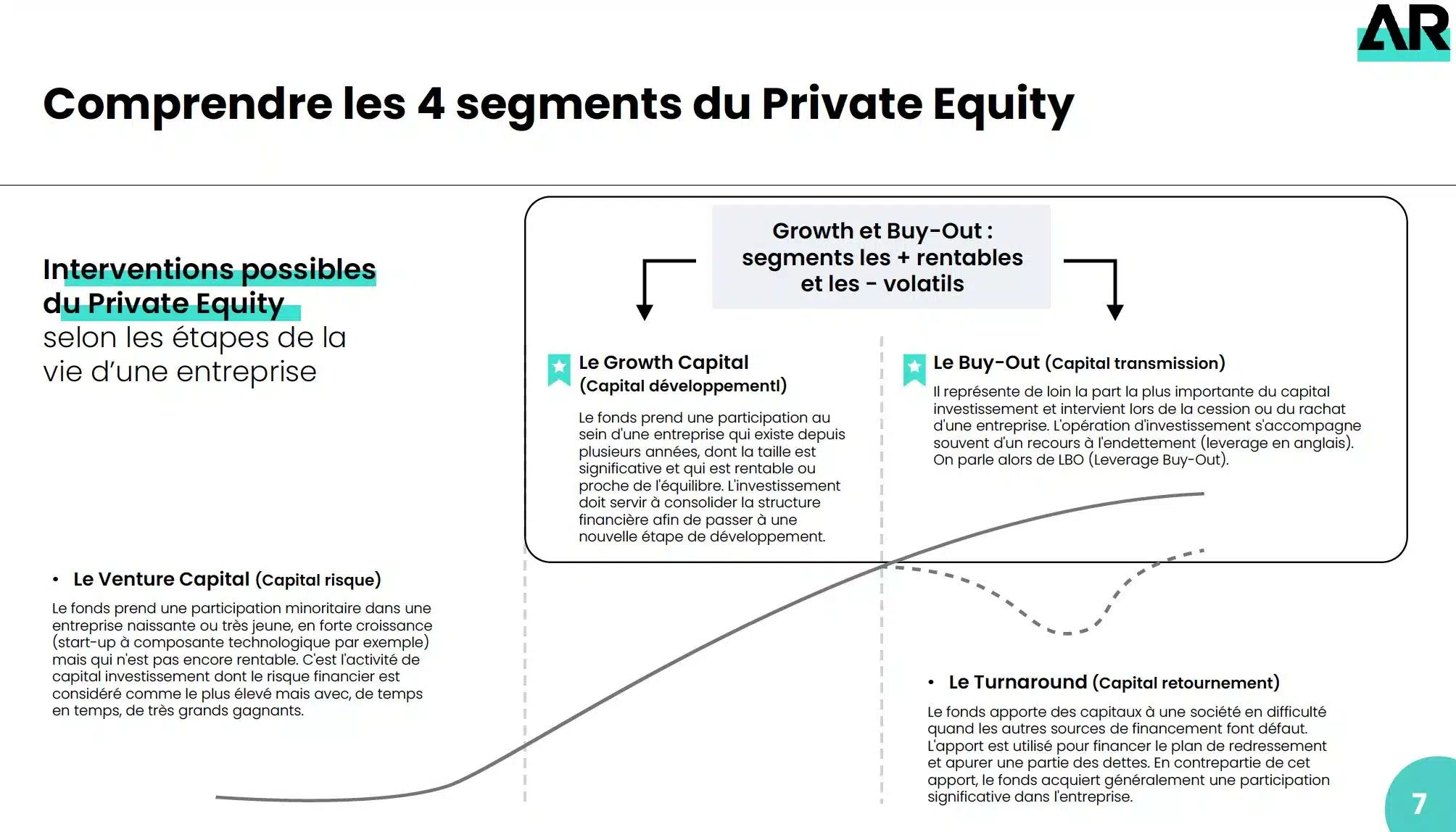

LES FONDS DE CAPITAL INVESTISSEMENT (FCPR, FCPI)

Le capital investissement aussi connu sous le terme de « private equity », se définit comme la prise de participations dans des sociétés non cotées en bourse.

- Les FCPR (fonds communs de placement à risques) : ils sont investis en titres d’entreprises non cotées en bourse à hauteur de 50% minimum ;

- Les FCPI (fonds communs de placement dans l’innovation) : ils sont investis en titres de sociétés innovantes non cotées en bourse à hauteur de 60% minimum ;

Le régime fiscal du private equity est avantageux. Cela peut se traduire par exemple par un taux d’IS réduit ou une suppression de la plus-value latente.

LES CLUBS DEALS

L’objectif d’un Club Deal est de participer à une levée de fonds afin d’investir dans un ou plusieurs actifs définis à l’avance. Acquérir collectivement un ou plusieurs actifs permet d’améliorer votre investissement. En effet, si le montant d’investissement est plus onéreux, l’actif acquis sera plus rare, plus qualitatif et sa rentabilité plus intéressante.

Un investissement en Club Deal peut concerner différentes classes d’actifs. Cela peut être un bien immobilier précis, un portefeuille diversifié de plusieurs entreprises (PME) disposant d’un potentiel de croissance, des fonds de commerce etc…

LE CROWDFUNDING OU FINANCEMENT PARTICIPATIF

Le crowdfunding un mécanisme qui permet de collecter les apports financiers de particuliers et/ou d’entreprises en vue de financer un projet. La collecte peut prendre la forme de dons, de prêts rémunérés ou de participations dans l’entreprise.

Nous vous accompagnons sur la partie investissement, qui permet de financer un projet via la souscription de titres de capital ou de créance (obligation), et dont la contrepartie est la participation aux éventuels bénéfices du projet et/ou le paiements d’intérêts.

En France, le financement participatif est en développement constant depuis plusieurs années, passant de 167 millions d’euros collectés en 2015 à plus d’un milliard d’euros en 2020.

LES PRODUITS STRUCTURÉS

Un produit structuré est un produit de placement dans lequel le rendement financier est lié à un actif sous-jacent avec des conditions prédéfinies en avance lors de la souscription.

Cette performance financière dépend donc de la formule de calcul appliquée à l’évolution du sous-jacent pendant la période de placement. Il faut faire attention à la qualité de l’émetteur, la période de souscription, l’échéance, le risque de perte en capital et bien évidemment la nature du sous-jacent.

La fiscalité des produits structurés dépend de la fiscalité de leur support et de leur nature (revenus mobiliers ou plus-values mobilières lors des cessions.